国信证券:10月策略顺势而为

来源:国信证券

研究员:王开/陈凯畅

核心观点

节前政策脉络与市场行情:情绪驱动的短期快速上涨行情。9月24日以来多项重磅政策落地,货币政策方面包括降准、降息、设立证券基金保险互换便利(5000亿)以及创设回购增持再贷款(3000亿);地产政策方面包括降存量房贷利率、降二套首付、优化保障房再贷款;资本市场政策方面包括推动中长期资金入市、并购重组六条、市值管理指引。A股方面,9月24日至9月30日创业板指领涨,涨幅高达42.1%,港股方面,9月24日以来恒生科技上涨超过40%,可选消费、医疗保健、恒生小盘股、恒生地产建筑业上涨超过30%。

中期视角:分子端改善提振盈利,三季报业绩仍有待观望。1)供需格局优化是盈利起步的基础,当前盈利处于复苏波折期,商品房“优化增量,消化存量”转为“严控增量、优化存量”,有助于居民部门主要资产价格的企稳,也为后续企业部门盈利复苏奠定基础;2)广义货币指数提示信用拐点出现,社会信用状况或将持续改善。在前期超跌的情况下,股票类资产弹性更高,而债市受跷跷板效应影响,近期跌幅较大,货币和信用体系指向:股票>债券/商品;3)单月数据来看,8月份工业企业利润同比增速回落,数据结果和托底政策出台的时机吻合,逆周期调控政策加码正当时。从产业链上中下游行业数据出发,利润均有转弱,在PPI负增长的拖累下三季报的业绩仍有待观望,9月上游周期景气度占优。

当前市场估值和情绪如何看:修复进程较快,绝对估值不高,情绪偏向亢奋但距离历史顶部仍有较大空间。1)修复进程上,A股估值修复进程较快,3年分位数向上修复近40个百分点,一级行业估值修复幅度较突出的有家电、食品饮料、TMT,大金融估值水位偏高;2)绝对估值层面,当前PB与2022年4月-7月反弹中段更接近;3)换手率快速抬升,成交额破2.5万亿,流通市值换手率距历史大顶仍有1个百分点以上空间;4)港股情绪反扑更为剧烈,恒指成交额突破5000亿,20日移动均线首次站上2000亿,恒指、恒科、恒生地产成分股卖空比例接近年内最低水平,空头回补势头迅猛,内外资共识一致性增强,节后超买趋势延续性或为重要观测指标。

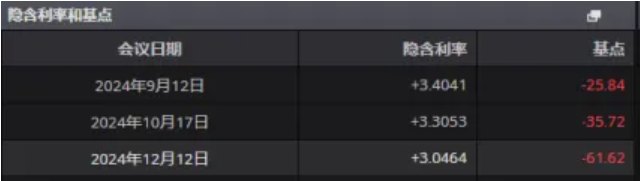

AH性价比之辩:溢价指数重回130-135,择时框架指向A股占优。1)港股9月中底部区间恒指、恒科对应的估值分别为8.5、20.8倍,未来一年潜在赔率较高,当前已收敛至“正负对称”区间。A股当前估值水平潜在赔率弹性略有优势;2)基于AH溢价的中短期择时框架于9月19日切换至A股,7月22日至9月19日模型指向港股占优期间,万得全A收跌7.36%,恒生指数收涨3.41%,模型超额超过10%;3)从股债性价比角度看,A股完成估值修复后的股债性价比仍位于均值-一倍标准差以下,分母端挂钩美债利率的港股股债性价比指标更为敏感,从“均值-一倍标准差”修复至“均值+一倍标准差”以上。

配置策略:弹性品种+估值底线+核心宽基顺势而为。1)弹性品种方面,恒生汽车、恒生消费股价修正幅度适中,非银沿AH相对性价比自下而上筛选,恒生科技关注前向估值边际变化,A股业绩估值匹配度高的光学光电子、半导体持续关注;2)PB、PCF、市值/总资产(含现金)三大指标处于相对低位的包括有色金属、机械设备、电力设备、美容护理、食品饮料、医药、计算机、公用事业等;3)增量资金注入,推升核心宽基确定性机遇,ETF建仓过程关注A500成分,双创、中证1000短期弹性略占优。

风险提示:海外地缘冲突风险,全球流动性方向不确定,本文个股仅作为复盘梳理,不涉及主观意见及推荐

海量资讯、精准解读,尽在新浪财经APP

责任编辑:王若云